Авиационное страхование - все о нем

По статистике, вероятность авиакрушения очень мала и равна примерно 1/8 000 000. Следовательно, самолёт можно назвать самым безопасным видом транспорта. Однако воздушные катастрофы всё-таки случаются, поэтому наличие авиационной страховки не менее актуально, чем для автомобилистов.

Что такое "Авиационное страхование"

Авиационное страхование – это страхование рисков, появляющихся в процессе осуществления авиационной деятельности. Чаще всего в этом случае применяется корпоративное авиастрахование, обеспечивающее финансовую защиту юридических лиц от рисков личного или имущественного характера, связанных с эксплуатацией воздушных судов. Страхователями могут выступать:

- авиакомпании;

- аэропорты;

- производители авиатехники;

- авиационные инструкторы;

- транспортные компании, применяющие воздушную технику.

Несколько слов из истории

Впервые в мире термин «космическое страхование» прозвучал в 1965 году. В России стали его употреблять только в 90-е годы прошлого века. Сегодня космические риски относят к специфической группе страхования ввиду сложности в плане документооборота, андеррайтинга и высокой стоимости объектов страхования.

С 2014 года российские власти активно обсуждают возможность внедрения обязательного страхования космических рисков, однако большинство профильных специалистов высказывают сомнения в целесообразности и эффективности такой страховки.

Особенности авиастрахования

Авиация, как воздушный вид перемещения в пространстве, имеет свои особенности. Далее рассмотрим подробнее каждую из них.

Высокий уровень риска

Российские авиакомпании используют в своей деятельности суда как отечественного, так и зарубежного производства. При эксплуатации наших авиалайнеров часто возникают такие проблемы, как высокий расход топлива и старение парка. Зато иностранные не могут похвастаться достаточным уровнем подготовки экипажа и техобслуживания. К дополнительным рискам можно отнести бесшабашность некоторых пилотов, подверженных иллюзии лёгкости управления авиамашиной. Как результат - скоропостижное решение о полёте в неблагоприятных погодных условиях, грубое нарушение инструкции, несоблюдение экипажем правил поведения, плохой контроль за показаниями приборов, недостаточная внимательность. Следствием всего становятся значительные повреждения самолёта или катастрофа.

Масштабность убытков

Когда случаются авиакатастрофы, погибают нескольких десятков или сотен жизней, а материальный ущерб исчисляется миллионами долларов. Тотальная гибель воздушного транспорта более вероятна, чем частичное повреждение.

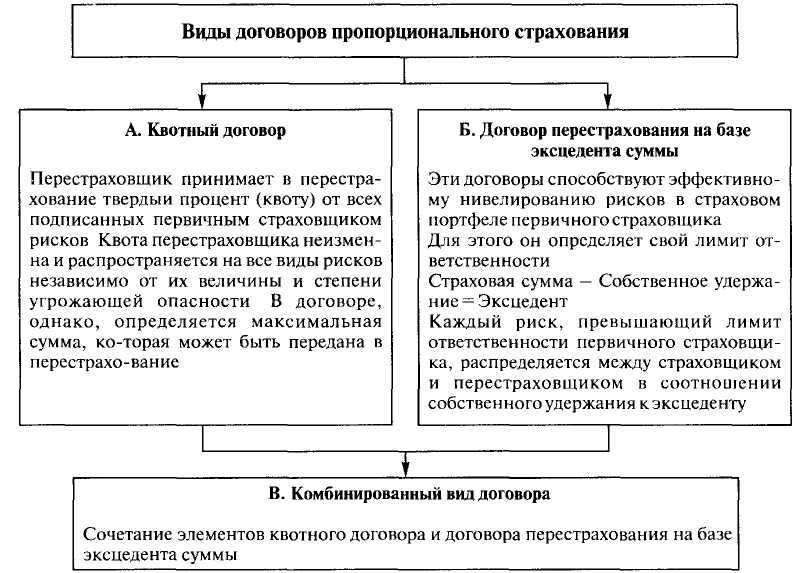

Перестрахование рисков у иностранных компаний

Данная особенность связана с характером возможных убытков и огромными размерами страховых выплат. Отечественные страховщики редко принимают на себя все обязательства по договору, часто перестраховывая авиариски за границей. Российские страховые организации просто не могут себе позволить выплаты в полном объёме и перестрахование, поэтому большая доля страховой премии, собранной ими, передаётся иностранным компаниям.

Ограниченная зона действия

Одним из условий авиастрахования является страховое покрытие на определённый перечень стран. Существует официально утверждённый список государств, территория которых не включается в страховое покрытие. К таковым относятся регионы, где провозглашено военное положение, а также зоны, находящиеся под санкциями ООН.

Сложности с определением причины аварии

Большая часть лёгких самолетов и вертолётов не оснащена бортовыми самописцами, что весьма затрудняет установление точной причины авиакатастрофы. Это, в свою очередь, задерживает страховые выплаты.

Объекты авиастрахования

Перечень объектов авиационного страхования прописан в Воздушном кодексе РФ № 60-ФЗ от 19.03.1997 г. Рассмотрим далее все объекты обязательного авиастрахования и условия страховок.

Воздушное судно

Допускается страховка не всего воздушного средства, а лишь отдельной его части, к примеру, двигателя или иных запчастей и бортового оборудования.

Обязательное страхование осуществляется по одному из следующих условий:

- от риска полного крушения летательного аппарата;

- любых рисков, в том числе и полной гибели.

Последний вид страховки встречается чаще и аналогичен «КАСКО», только для самолёта. Страховщик обязуется возместить убыток, возникший по любой причине, причём не имеет значения ни место, ни время, ни причины случившейся аварии.

Гражданская ответственность юрлица, осуществляющего перелёт

В эту страховую программу входит:

- возмещение убытков, возникших из-за утери или повреждения багажа;

- нанесение ущерба здоровью или жизни пассажира;

- нанесение ущерба сохранности груза;

- ответственность перед третьими лицами (персоналом аэропортов, авиатехническими пунктами, топливно-заправочными центрами и прочими подразделениями авиапредприятий);

- ответственность авиаоператора перед пассажирами и перевозчиками.

Экипаж воздушного судна

Сюда входит:

- состояние здоровья;

- степень трудоспособности авиапилотов;

- здоровье и жизнь каждого члена авиакомпании.

В данном случае возмещение вреда выплачивается независимо от того, признана или нет вина авиаперевозчика.

Кроме того, дополнительно можно застраховать потерю прибыли, последовавшую из-за невозможности эксплуатации летательного аппарата в результате аварии.

В пакет авиастрахования также можно включить следующие риски:

- угон авиатранспорта;

- пропажа без вести;

- уничтожение воздушного транспорта;

- военные риски;

- риски по спасению и доставки до места ремонта.

Важно! Перечень авиационных рисков достаточно обширен, его можно самостоятельно скорректировать, исходя из потребностей клиента.

Сроки страховки

Авиационный полис страхования достаточно гибок относительно срока своего действия. Воздушное судно можно застраховать на всё время его эксплуатации или на определённый промежуток времени, к примеру, на период проведения показательных выступлений, когда летательный аппарат подвержен мощным нагрузкам, либо на время совершения конкретного рейса.

Страховое возмещение

Размер выплат при возникновении страхового события – главная статья расходов страховщика, которая влияет на его репутацию и финансовый итог деятельности. Сегодня ни одна отечественная страховая компания не способна покрыть крупные убытки в результате авиакатастрофы в одиночку. Посудите сами: средняя стоимость качественного авиалайнера – около 20 миллионов долларов. В случае крушения летательного аппарата к этой сумме добавляются выплаты по гражданской ответственности перед персоналом, пассажирами, иными лицами, чьё имущество пострадало от аварии. У одной страховой организации вряд ли найдётся такая огромная сумма для возмещения. Именно поэтому формируются специальные перестраховочные пулы – фонды, объединяющие несколько страховщиков, из резервов которых и покрываются эти расходы.

Какие суммы выплачиваются пострадавшим? Юрлица, застраховавшие свою деятельность в авиационной промышленности, при наступлении страхового события получают сумму, оговоренную в договоре со страховщиком. Кроме того, в стандартный страховой пакет включена деятельность по организации поиска пропавшего лайнера, его транспортировке до ремонтного пункта или до места утилизации, за что также платит страховая компания.

Возмещение убытков положено и пассажирам. Максимальная страховая выплата, определённая российским законодательством, составляет 2 000000 рублей плюс компенсация до 25 тысяч рублей - расходы на погребение погибшего.

При нанесении тяжкого вреда здоровью, кроме денежных средств, пассажир может рассчитывать на оплату лечения, восстановления в санатории, дорогостоящих лекарств, покупку специальных транспортных средств, питания. В этом случае, правда, придётся предоставить официальные документы, подтверждающие, что он действительно в этом нуждается и при этом не получает подобную помощь от государства. При повреждении багажа положена максимальная выплата в 600 рублей на каждый килограмм веса; для ручной клади – максимум 11 000 рублей.

Космическое страхование

Это одна из отраслей авиастрахования. Представляет собой некий комплекс страхования, призванный обеспечить защиту от рисков, касающихся космической деятельности. Объектами космического страхования выступают:

- ракеты-носители;

- космические корабли;

- спутники;

- орбитальные станции;

- стартовые комплексы;

- центры космического управления и т.д.

Под действие страхового пакета попадают все этапы космических проектов:

- Проектирование космической техники.

- Выпуск космического аппарата.

- Предпусковая фаза.

- Процесс запуска.

- Ввод в эксплуатацию.

- Работы на орбите.

Страховка распространяется на физическое состояние, жизнь космонавтов и обслуживающего персонала. Помимо того, защита покрывает ответственность за моральный и материальный и ущерб, нанесённый сторонним лицам и окружающей местности. Можно ещё включить дополнительные риски и застраховать:

- финансовые риски, появившиеся из-за технических неисправностей;

- политические риски, по причине которых возможна внеплановая задержка реализации космической программы.

Расчёт тарифа

Данная процедура является индивидуальной и складывается из целого ряда обстоятельств. Вместе с тем можно выделить факторы, оказывающие на расчёт тарифов ключевое влияние. К таковым относятся:

- рыночная стоимость летательного аппарата на дату заключения договора авиастрахования;

- возраст борта (по техническому паспорту);

- тип самолёта (влияет на коэффициент, понижающий или повышающий базовую ставку);

- вместимость (количество мест для пассажиров и груза).

Стоимость ответственности определяется, в первую очередь, исходя из показателя вместимости пассажиров, так как основная часть ответственности несётся перед пассажирами и только потом перед сторонними лицами. Кроме того, в расчёт стоимости включаются:

- восстановительные работы;

- количество совершённых рейсов за весь период полётов;

- тип, ресурс и количество двигателей;

- условия эксплуатации (район, частота и цели, воздействие климатических условий, частота использования);

- квалификация лётного экипажа (опыт, состояние здоровья, показатели числа погибших);

- страна, в которую будет совершён рейс.

Доля рынка авиастрахования в России с каждым годом растёт. Это положительная тенденция, поскольку страхование летательных аппаратов – обязательное условие снижения безопасности его эксплуатации. Использование услуг авиастрахования на данном этапе – наглядный пример осторожности, которой не стоит пренебрегать ни в коем случае.